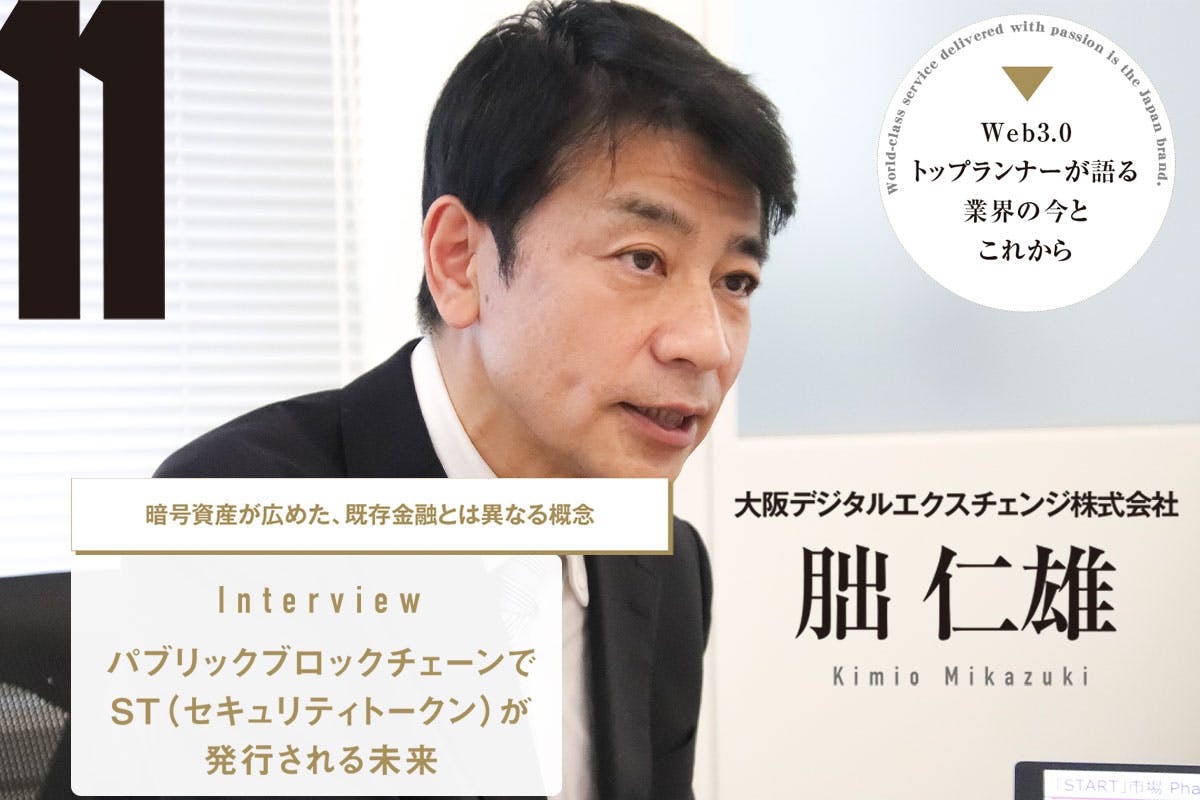

セキュリティトークン領域の今後の展望、そして将来的な在り方とは? 大阪デジタルエクスチェンジ(ODX)朏仁雄氏に独占インタビュー

パブリックブロックチェーンでST(セキュリティトークン)が発行される未来を見据えて

不動産受益権を始めとする有価証券をトークン化し、小口で投資可能なセキュリティトークン(ST)が、本格的な普及に向け市場を拡大させている。

昨年12月には、SBIグループや三井住友フィナンシャルグループらによって創設された大阪デジタルエクスチェンジ(ODX)においてSTの二次流通市場サービス「START」の運営が開始され、機運は一層高まった。

そんなODXを率いる代表取締役社長の朏仁雄氏に、ODXの今後やSTのさらなる普及に向けどのような起爆剤が必要かうかがった。

暗号資産が広めた、既存金融とは異なる概念

――ODXでは昨年12月に国内初となるSTの二次流通市場サービスとして「START」を開設しましたが、リリースから現在に至るまでを振り返りいかがですか?

朏仁雄(以下、朏):立ち上げはSTの流通について先がみえていなかったなかでの取り組みとなりました。

たとえば不動産小口化商品であれば、組成するアセットマネジメント会社や信託銀行、募集・販売をする証券会社、STが記録されるブロックチェーンを用いたシステム基盤を提供するプラットーフォーマーなど、さまざまな関係者との連携が必要になります。

それらの関係企業を念頭に商品の規格を標準化しないといけません。これが最大のネックだったのですが、標準化するために私どもが業界関係者の方々に声をおかけして協議の場をもたせていただきました。

しかしながら、各社の持つシステムや業務フローが異なり、それに応じて案件により契約などの決め事も異なります。たとえば、ある案件での信託銀行と証券会社の取り決めが、別の案件を扱う信託銀行と証券会社のそれとは違うということもあるでしょう。

そうした事情を吸い上げることに時間がかかりまして、1年半ほどをかけて商品と業務プロセスの標準化を行いました。関係者の皆様には、マーケットができたことで何ができるのかということがクリアに見通せない段階で多大なるご協力をいただきました。本当に深く感謝しております。

――STには発行や管理などにかかるコストの抑制や、トークン化に伴う小口化により幅広い投資家が投資を行いやすいなどのメリットがありますが、朏さんが思うSTの最大のメリット、そして期待することはなんでしょうか?

朏:トークン化することの意味合いを語る上で、たとえば暗号資産というのは当然のことながらブロックチェーン上のデータで誰もがみることができます。

ウォレットは基本的に個人でも所有することができます。ウォレットに暗号資産を入れた瞬間、交換業者から離れて個人の管理下に移ります。これは既存の金融機関が管理する各種商品からすれば画期的なことで、まさに暗号資産が広めた概念であると認識しています。

またブロックチェーンの原理原則論からすると、トークンというのは極めて小さい単位まで小口化することができます。手数料自体はかかるかもしれませんが、限界的なコスト増に直面することも考えにくいでしょう。

あと、ブロックチェーンの場合は分散型台帳を通じて皆が同じデータを共有できますので、銀行の重厚長大なシステムなど、既存金融のシステムとは発想が真逆です。こうした発想は価値を移転させる上で大きなメリットにもなり、STにも良い効果をもたらすのではないかと考えています。

STに関して法整備がされると聞いた時、すぐに二次流通市場の創設を考えました。しかし、現在もまだ規制や税制面で課題があるように、整理しなければならないことが多々あります。

たとえば、パーミッションド/プライベートブロックチェーン上でしかSTを動かせない点もそうです。ブロックチェーンの良さを活かすのであれば、パーミッションレス/パブリックブロックチェーンを活用することでしょうが、そのためには現状とても高度な次元の話となっていて、解決しなければならない課題がいくつもあります。

ただし、私自身はいつか時代が証明してくれるというか、いつかパブリックブロックチェーンでSTが発行される未来もあると考えています。そのために担保しなければならないのは、詐欺・盗難や不公正な取引が生まれないようにする投資家保護や、マネーロンダリング対策などがあげられます。

しかしここが非常に難しいところで、規制しすぎたら面白味のないものになってしまうし、自由度を高くすれば悪用されるリスクが高まる。このバランスをいかにとるかが今後の焦点になるでしょう。

売買ニーズを叶える二次流通市場は必須

――まだ一般投資家がSTに触れるには敷居が高い印象も見受けられます。今後STを普及させていく上で、朏さんが必要だと考える施策や取り組みを教えてください。

朏:敷居が高い要因としては、やはりブロックチェーンが暗号資産を想起させセキュリティや投資資産としての安全性は大丈夫なのかといった部分だと思います。

また、さまざまな投資商品があるなかで、あえてSTに興味を示される方は情報の取り込みが早い人、感度が高い人が多いかと思います。これをまだ踏み出せていない方々に向けていかに啓蒙活動を行なって広めていくかが重要となってきます。

投資家にとっての参入障壁の点でいうと、START市場で取り扱っているSTは、現状、約10万円から投資を行うことができます。

ほかの発行事例では、1万円から投資ができ、電子マネーのようなもので利払いが行われるST型社債も登場していますし、金額ベースの話ではこうした投資家にとってあたらしい価値に触れることができるようになり、STへの投資のハードルを下げてくれる、発行金額の増加につながるものとみています。

不動産関連の商品についても発行規模を伸ばしていて、2024年に入り1,000億円を超えてきました。社債でもすでに100億円を超えてきています。

STというのは従来の投資が持つイメージよりもはるかにスムーズに取引できるものであると私どもは考えています。ですので、今後より多くの投資家が売買ニーズを持った際、迅速に対応できる二次流通市場をセットで売り込んでいくことが必要であると感じています。

こうした取り組みもSTそのもののハードルを引き下げることにつながるでしょう。

また、認知を広げていく上では投資家から「面白い」「遊び心がくすぐられる」「手軽に投資できる」等を感じてもらえるあらたな金融商品の取り扱いも進めていく必要があります。現在は不動産関連の商品が多いですが、それ以外にも参入障壁を引き下げつつ、興味を持っていただける可能性のある金融商品を生み出しやすい点もSTの魅力です。

ODXとしても、START市場の諮問委員会を立ち上げて有識者にご参加いただき、今後の取扱い商品の多様化に向け業界を横断した取り組みを行なっていきます。

――Web3.0領域を中心にリアルワールドアセット(RWA)のトークン化が話題になっています。今後、リアルワールドアセットはどれほどまでの規模まで拡大していきそうでしょうか?

朏:先ほども少し触れたように、STの発行額は1,000億円を超えています。特に不動産関連の商品だけでも、レバレッジの利いたAUMベースでは2,000億円を超えるまでに発展していますので、1兆円規模まで成長するのにそう時間はかからないんじゃないでしょうか。投資家の方々の心理ハードルが下がった時点で一気に広がると思いますね。

手軽に投資に参加できる環境を作ることが浸透に向けた近道と起爆剤になる

――STの普及に関連して、今後さらに一般投資家へ浸透する、させていくために起爆剤となり得るものがあればお考えをお聞かせください。

朏:有価証券には古くからの既存の規制があります。それでもインサイダー取引まがいであったり、「その集め方はまずいよね」というやり方でお金を集めようとする人もやはり出てきます。

こうした状況が横行すると、一般投資家からしたら「それって僕たちが入るゲームじゃないよね」というように、不公平感の強い環境となってしまいます。ですので、そうしたものを排除し一般投資家が安心して手軽に投資に参加できる環境を作ることが浸透に向けた近道であると思いますし、起爆剤になるのではないかと思います。

そのためには、クラウドファンディングのような構図作りが重要になるのかなと思います。具体的にいうと、あくまでも不適切な発行者がいないという前提のもと、多様な資金調達を多様な投資家層に働きかけ、投資家が賛同すれば投資がそこで成立するといったものです。

これにより発行企業と投資家が結び付けられるような環境を作ることができます。既存の証券会社や我々のようにPTSといわれる市場の業態をディスラプトするようなものではありますが、直接的な金融の形態が強まっていくと思います。

我々はなおさら、そうした環境になった際に排除されないような付加価値を提供していく必要があると思います。

――STの普及に伴って世界基準の規制も必要になっていくかと思うのですが、そのあたりの方向感についてはどのようにお考えですか?

朏:国によって考え方が違いますが、グローバル基準は必要ですし、基準があれば世界的に広がると思います。実際、基準をあわせましょうという話自体はあって、技術的にも可能なのですが、各国の金融商品に対する法律が異なるためそこが大きな課題になっています。

日本を例にすると、海外の投資家が日本の有価証券を買う際に日本の当局から問題視されることはそれほどありません。一方で、海外の有価証券を日本語で日本居住者に対して勧誘した場合には、日本の法律に従った適切な手続きを踏まないと金商法違反とみなされます。

Web3.0領域でいえば、海外暗号資産取引所が日本人居住者に対してサービスを提供する際には、暗号資産交換業者として登録される必要があります。証券もこれと同じイメージですね。あくまでもここでは日本を例にしましたがその逆も同様で、これが国によっていろいろあり、複雑に絡み合います。

法律面でグローバル基準の連携ができると、比較的容易にグローバルアセットにアクセスできるようになります。そうなると有価証券のグローバル化とマーケットの拡大が見込め、面白い世界になっていくのではないかと思いますね。

投資家保護を徹底し、市場の健全な発展を目指して

適切な規制の在り方を提言していく

――ODXが目指すビジョンや今後の展望を教えてください。

朏:私どもは、2023年12月からSTの二次流通市場としてSTARTを運営していますが、その前の2022年より株式のPTS取引を開始しています。こちらは1日の取引高が1,500億円近くとなっていて、徐々に成長してきています。

とはいえ、もともと設立時に注目していたのはやはりSTですから、取扱い商品の多様化と増加に注力していきたいと考えています。これには証券会社やその先にいる一般投資家の方々の参加が重要になってきますので、業界をあげて取り組み、市場を構築していきたいですね。

そして、証券会社における取引執行実務にかかるコストを極力引き下げるべく、ブロックチェーン機能をうまく活用した決済の仕組みを構築したいと考えています。これにより、証券会社を含む市場参加者にとって利便性が高くコストが低い市場を作り出せればと思います。

これは証券会社がいる前提の仕組みではありますが、そもそも現在のシステムだと株式というのは取引が成立すると2営業日後に決済が行われます。

その際、証券会社には自社が行った取引と、予定されている決済の情報があっているかとか、「誰にいくらお金を払えばいいのか?」「どの証券が何円相当入ってくるのか?」ということを照合するための『照合業務』といったものが発生し、それなりにコストが発生しています。

ブロックチェーンを活用することによってこうした業務の煩雑さを取り除くことができるほか、決済にかかる2日間という期間も大幅に短縮することができます。

先ほど、クラウドファンディングのような構図作りによって業界がディスラプトするといった話をさせていただきましたが、結局は個人がウォレットを持っていれば、取引は完結しますので、本来、仲介者というのは必要ないんです。

しかし、現時点ではパブリックブロックチェーン上でSTを発行することや自由度の高い移転というのは投資家保護やマネーロンダリング防止などの観点から課題が多く実現が非常に難しいです。

ただ、私個人としては適切な商品が適正に扱われる前提のもとに、DeFiのような世界観で個人がウォレットを介して取引をできる効率的な市場がいつか動き始めると考えていますし、それを目指してみたい気持ちもあります。

そうした将来につなげていくためにも、まずは投資家保護を徹底し、現時点での市場の健全な発展を目指して適切な規制の在り方を提言していきたいと思います。

Profile

朏 仁雄|Kimio Mikazuki

大阪デジタルエクスチェンジ株式会社

あおぞら銀行にてコーポレートファイナンスのベースを積み上げ、ITX(旧日商岩井系IT事業投資会社)にて幅広くベンチャー投資、買収投資に従事。銀行からベンチャーへ出向、渋谷の大型LEDディスプレイ設置プロジェクトに従事。その後、買収後のIT会社等の経営に携わり、金融と事業会社のマネジメント双方での知見を備える。2019年~2020年ビットポイントジャパンICO事業部長/COO(日本暗号資産ビジネス協会(JCBA)ICO/STO部会長) 2020年よりSBI証券にて社債、不動産STO各初号案件に従事、2021年大阪デジタルエクスチェンジ設立より代表取締役。